前回の私のコラムでは、中小企業の事業承継の手法としてM&Aが多く活用されている現況と背景について見てみました。

ご覧になった方で、自分の会社に当てはまると思われた方もいらっしゃるのではないでしょうか。

今やM&Aは、後継者不在の企業はもちろん、後継者候補のいる企業であっても、業界での生き残りを図るため、成長軌道に乗せるための手段として、積極的に検討され活用されるようになっています。

後継者がいないということで廃業してしまうよりも、会社を売却することで、この先50年100年と会社が継続するかもしれません。また、後継者候補のいる企業でも、市場の縮小などにより競争が激化し、M&Aを上手に活用することで業績の低迷や悪化をくい止め、事業の再生や成長を図ることも可能となります。

では、M&Aとはどの様なものなのでしょうか。一般的な本では一部の項目しか取り上げられず、理解しにくいものがほとんどです。

M&Aを、と思っている経営者でも、いざとなると何から手を付けて良いのか分からない、本当に自分の会社がM&Aの対象になりえるのだろうか、と思われる方も多いと思います。

中小企業でも基本的な知識を身につければ、M&Aも恐れることはない

M&Aとはそもそもどの様なものなのか、どのような手法があり、どのように進めるものなのか、といった基本が分かれば、M&Aも恐れることはありません。

今回のコラムから数回にわたって、M&Aの基礎知識について見ていきます。

M&Aは多くの中小企業で活用されている

「このような小規模の会社で、このような業種の会社でも、M&Aが可能なのだろうか」と思っている経営者の方もいるかもしれません。

・M&Aは年間2,500件から3,000件実施されています。

・その約30%強が契約金額10億円未満であり、年商数億円、従業員数名という企業でもM&Aで会社売却というケースも珍しくありません。

・そしてM&Aは国内の企業同士のケースが約70%であり、M&Aはほぼ全ての業種で行われています。

中小企業の事業承継でM&Aの手法とは

M&Aにはいくつかのやり方、手法があります。どのような方法があるのか、基本的な枠組みと方法を押さえておきましょう。

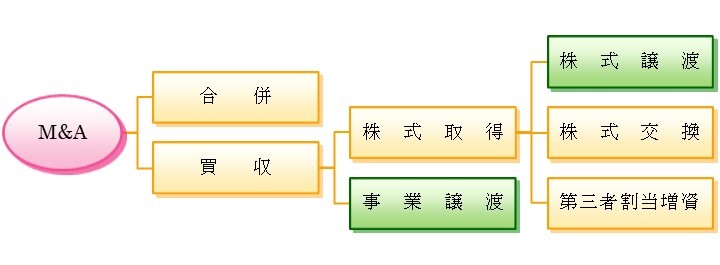

M&Aとは、Mは合併(Mergers)、Aは買収(Acquisitions)を意味します。買収の場合、「株式取得」と「事業譲渡」の2つの方法があります。株式取得はさらに「株式譲渡」、「株式交換」、「第三者割当増資」があります。

中小企業のM&A実務では主に「株式譲渡」か「事業譲渡」のいずれかが用いられます。

M&Aを図で表すと下記のようになります。

「株式譲渡」は、売り手企業の株主が保有する株を、買い手企業に売却するという手法です。この場合、売り手企業が買い手企業の子会社になりますが、会社の株主が変わるだけで、資産、知的財産、負債、そして従業員も子会社に残ります。売却した株主は売却代金を手にすることになります。

中小企業が事業承継で行うM&Aでは、この「株式譲渡」が中心となっています。

「事業譲渡」は、売り手企業の事業の全部または複数事業の一部を売却するという手法です。会社の不採算部門の切り離しや規模縮小により事業譲渡で得た資金で、他事業の設備投資や負債の返済に充てることが考えられます。

M&Aを行う効果(メリット)

・最大の効果は事業の継続です。買おうとする企業は、それだけ財務も安定していますし、事業規模拡大を目指している訳で、より一層の事業の成長が期待できます。この先50年、100年と会社が継続するかもしれません。また、取引先との関係も維持されますし、従業員も会社に残ることが出来ます。

・株式売却により創業者利益を得ることができます。廃業の場合は、会社の資産を売却しますが、一般的には低い価格で売却されるケースが多く、従業員へ退職金を支払うこともありますので、手元に残る金額は少なくなるのが一般的です。

・会社に借入金などの債務がある場合、経営者が個人保証をしているケースが考えられます。会社売却で債務も買い手企業に引き継がれますので、個人保証が解除されます。

M&Aで会社を売却するには、買い手を探さなければなりません。また、買い手が見つかったとしても条件の交渉や契約といった手続きが必要になります。

次回の私のコラムでは、M&Aの手続きがどのような手順で進められていくのかといった基礎知識に触れたいと思います。

ひまわり税理士法人

蓮原 孝